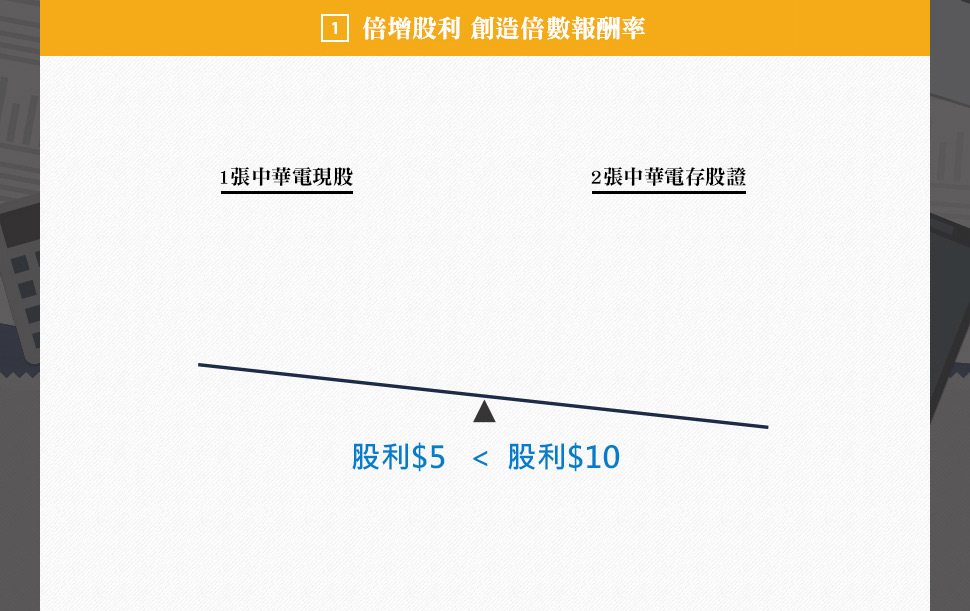

以中華電信為例,投資1張現股($100),約可投資2張中華電存股證($51.25/張)。以2張存股證參加除權息,即等同享受2倍股利所得。

註:除權息前後倍數股利效果(假設現金股利$5)

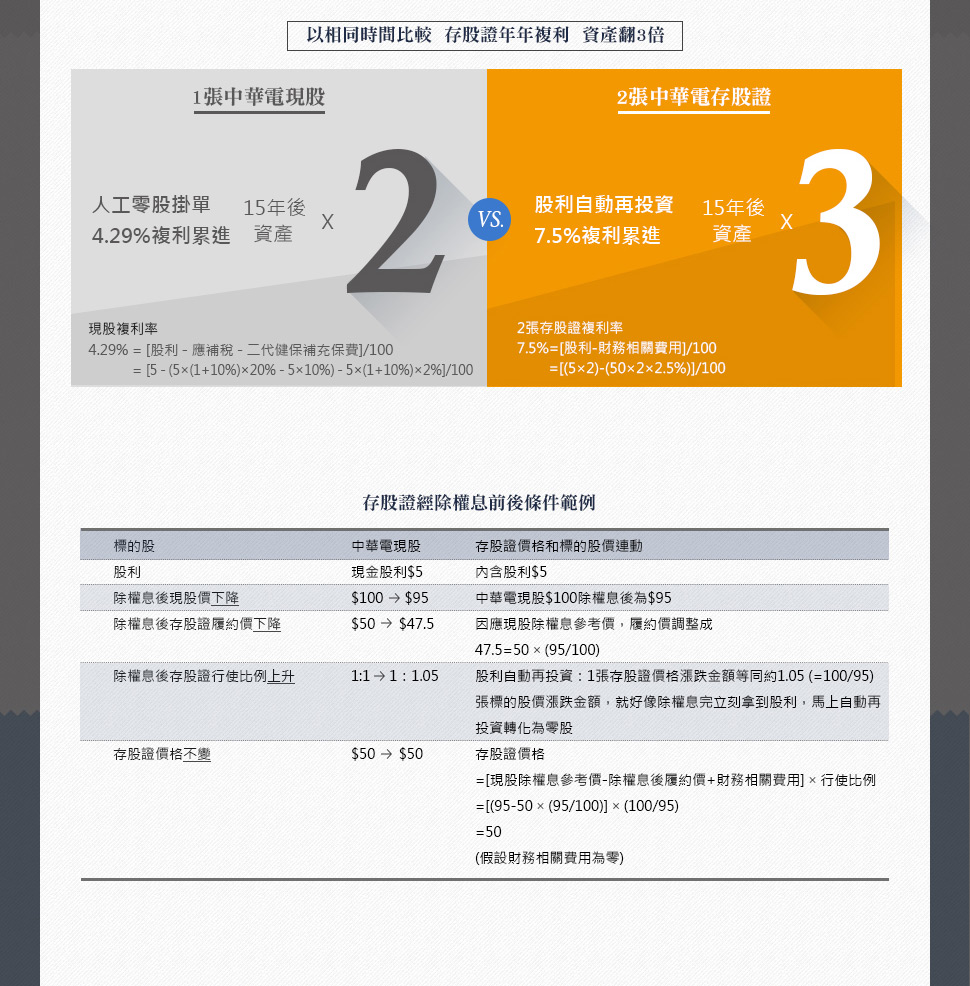

以下圖為例,中華電現股除權息完價格下降($100→$95),約1~2個月後才拿到股利;但中華電存股證除權息完價格不變($50→$50),顯見存股證內含股利$5於價格中。年年滾進複利,讓投資人利上加利。

註:假設現金股利$5,時間:除權息前後,不考慮財務相關費用

當除權息後,存股證行使比例由1:1往上調升至1:1.05,也就是當中華電上漲$1,中華電存股證上漲$1.05,這就好像除權息完立刻拿到股利$5,自動幫你再投資於現股。

每年除權息後,是許多投資人歡欣鼓舞領零用金的季節,然而你知道嗎,現金股利雖讓人享受當下,卻無形中錯失複利極大化的機會,年復一年,報酬率 差 很 大!

暢銷書富爸爸系列作者羅勃特‧清崎(Robert T. Kiyosaki)曾說:「好資產,必須能為你帶來持續性的收入。」而存股證便具有「股利自動再投資」的極佳特性,除權息後由,於股利內含於存股證價格中,因此能突破股利所得價金少,僅能買零股及零股成交不易的窘境。存股證的年年股利累進,從買進的那一天起,放愈久存愈多,輕鬆坐享時間遞增你的第一桶金第二桶金。

註:假設每年所得稅級距20%,可扣抵稅額比率20%(減半計算:10%),現金股利$5,填權息$95→$100

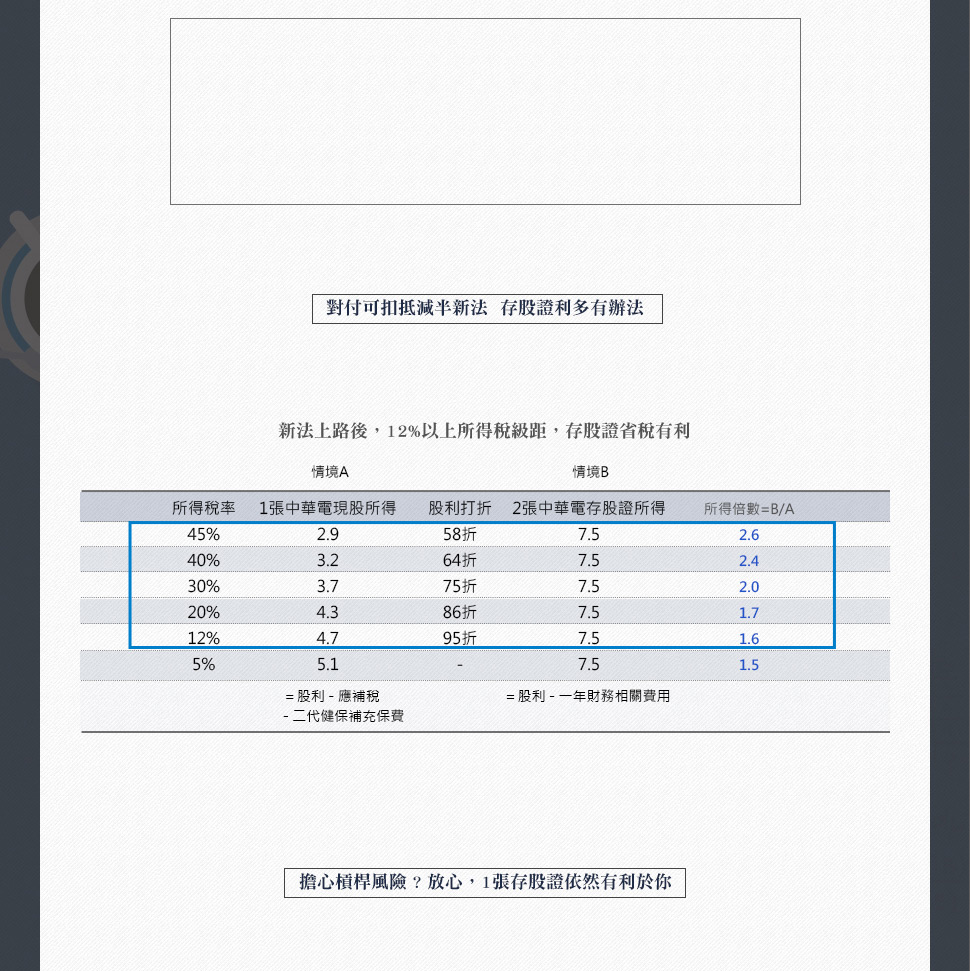

由於現行股利所得,需納入個人綜合所得稅申報,所得愈高,稅金也更為可觀。且近年實施的二代健保補充保費制,股利總額大於5000元,無論所得級距均需課2%的補充保費,因此運用存股證投資,省到就是賺到!

以中華電信為例,所得稅級距45%者,股利所得課稅後降幅超過四成 (5↓2.9),

若將1張現股轉換成2張存股證,因內含股利免課所得稅,扣除財務相關費用後(10↓7.5),二者所得相差近乎3倍。

註:假設所得稅級距45%、現金股利$5、可扣抵稅額比率20%(減半10%)、財務相關費用年率2.5%

假設:所得稅級距45%,中華電現金股利$5,可扣抵稅額比率20%(減半10%)

股利總額=股利×(1+50%可扣抵稅額比率)=5×(1+10%)=5.5

所得稅額=股利總額×所得稅級距%=5.5×45%=2.475

應補稅=所得稅額-股利×50%可扣抵稅額比率=2.475-5×10%=1.975

二代健保補充保費=股利總額×2%=5.5×2%=0.11

稅後所得=股利-應補稅-二代健保補充保費=5-1.975-0.11=2.915

財政健全方案將可扣抵稅額,從目前可全部扣抵,改為「半數扣抵」,新制2016年申報適用,因此2015年後之股利所得,將面臨稅制新法所帶來的龐大影響。

註:45%為試算政府未來加徵1000萬以上綜合所得稅之級距。可扣抵稅額比率新法:減半計算

如果運用倍數投資方式仍讓你有些躊躇觀望,即使以一張現股換成一張存股證(無槓桿風險)

也同時能達成完美省稅需求,與資金活用。

註:假設所得稅級距45%、現金股利$5、可扣抵稅額比率20%(減半10%)財務相關費用年率2.5%

精省稅差 = 免股利所得稅所得 - 稅後所得 = 3.75 - 2.915 = 0.835 = 0.8

靈活現金 = 1張中華電現股價格 - 1張存股證價格 = 100 - 51.25 = 48.75 = 49